Ander geld (of zoals het hier wordt genoemd @nder geld): is dat wat om een aantal economische en maatschappelijke vraagstukken op te lossen? Volgens Henk van Arkel en de Social Trade Organisation is het onvermijdelijk: @nder geld gaat er komen, hoe dan ook, linksom of rechtsom. Via deze organisatie en de bijbehorende software Cyclos kan elke locatie een eigen geldkring inrichten en zelf spelregels toekennen aan het economisch-maatschappelijke spel.

Andere partijen zitten natuurlijk ook niet stil, het wereldje van banken en geld en @nder geld broeit. Denk ook aan Google Wallet, Apple Pay of de Bitcoin. Allemaal voorbeelden van @nder geld dat er al is of er aan zit te komen. @nder geld is niet per se ‘beter’ geld. Een van de kernelementen van Cyclos is juist om de lokale gemeenschap meer te laten profiteren van het geld, te sturen in een meer duurzame inrichting van de maatschappij. Dat betekent onder andere de speculatieve functie van (huidig) geld intomen en de vluchtigheid van geld beperken. Bitcoins zijn juist uitermate geschikt voor speculatie (en ‘onmaatschappelijke functies’ zoals witwassen) en stimuleren juist de vluchtigheid van geld (naar buiten de lokale gemeenschap).

In de vorige blog ging het met name over de betaalfunctie van het @ndere geld (binnen de Cyclos-omgeving). Je echte Euro’s worden tijdelijk in een digitale kluis gestald en in ruil daarvoor krijg je @Euro’s. Met die @Euro’s kun je vervolgens lokaal (in je eigen kring) handelen. Het wordt met name interessant, zo was mijn stelling, als overheden zich aansluiten bij het netwerk en betalen en ontvangen (althans voor een deel) in het @ndere geld. In deze tweede aflevering sta ik wat langer stil bij de tweede innovatieve mogelijkheid van @nder geld: de leen- en investeer functie.

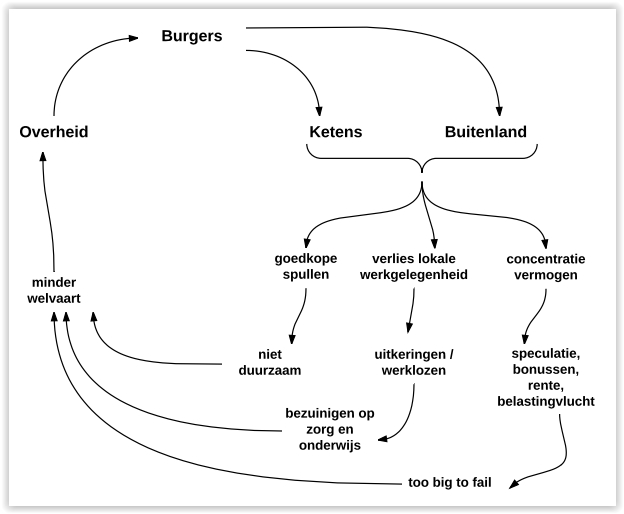

Huidige ongewenste situatie

Nog even wat (volgens het @nder geld boek) ongewenst is in de huidige situatie en het huidige geldstelsel.

Laten we voor het gemak de overheid als voorbeeld van de redenering nemen. De overheid betaalt gewone Euro’s uit aan haar ambtenaren (salarissen), uitkeringen en subsidies aan burgers en instellingen, koopt materialen en diensten in bij leveranciers etc. De Euro-rekeningen van de ontvangers kunnen vanzelfsprekend vrij worden besteed. Consumenten gaan op zoek naar de goedkoopste producten en doen veel van hun aankopen bij de grotere (vaak internationale) ketens en webshops. De producten zijn in toenemende mate geproduceerd in het buitenland. Een gevolg is dat er lokaal minder werk is en er dus meer werkloosheid ontstaat. Dat leidt tot meer uitkeringen aan (werkloze) burgers. Bij een gegeven overheidsbudget leidt dat tot meer uitgaven en minder belastingen/inkomsten. Andere overheidsdiensten komen daarmee onder druk te staan. Er zal bezuinigd worden op bijvoorbeeld zorg en onderwijs.

De goedkope spullen zijn in de regel ook niet duurzaam geproduceerd. Eventuele slechte arbeidsomstandigheden of vervuilende productie en de (aanstaande) kosten voor het milieu zitten niet in de eindprijs van het product. Ondertussen vliegen grote sommen geld over de wereld om voortdurend het hoogste (korte termijn) rendement te vangen. Bedrijven en fondsen zien het als hun core-business voortdurend op zoek te gaan naar die constructie die zorgt voor de laagste belastingdruk. Er ontstaat concentratie van vermogen bij een beperkte groep vermogenden (en instellingen als pensioenfondsen). Eventuele problemen in de speculatieve sector worden ‘in the end’ opgevangen door de belastingbetaler omdat de reguliere betaalfuncties verweven zijn met het speculatieve deel (en de banken dus niet failliet mogen gaan, too big to fail). Nog meer kosten, nog minder inkomsten, voor de (lokale) gemeenschappen.

Ondanks de welvaartseffecten van internationale handel (goedkope producten) kan zo een situatie ontstaan die effectief leidt tot lokaal welvaartsverlies. Je zou kunnen zeggen: we shoppen ons werkloos.

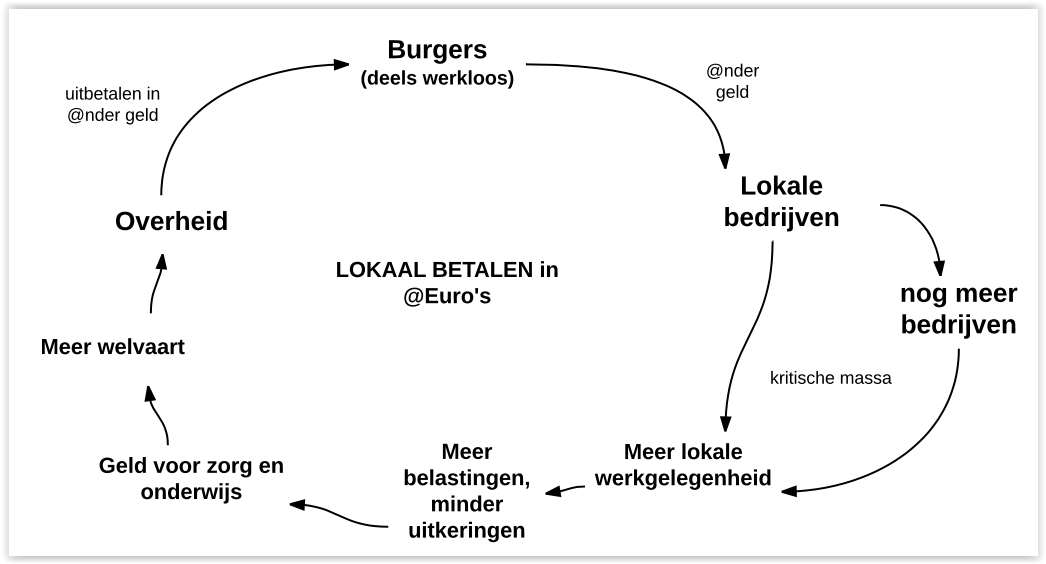

@nder geld heeft de mogelijkheid voorwaarden te verbinden aan het circuleren van dat geld. Als de overheid bereid zou zijn een deel van de uitgaven te doen in @nder geld met de voorwaarde dat het minimaal x keer in de lokale gemeenschap moet circuleren, dan komt er weer grip op die lokale gemeenschap en haar welvaart. Omdat de lokale bedrijven nu (meer) @Euro’s ontvangen is er bij de andere nog niet bij de kring aangesloten bedrijven een prikkel om zich ook aan te sluiten (en te mogen leveren in @Euro’s). Er ontstaat zo een kritische massa aan consumenten en bedrijven die weer zorgen voor werkgelegenheid. Dat leidt dan weer tot minder uitkeringen en hogere belastingontvangsten. Zo is weer (meer) geld voor te kiezen publieke uitgaven als zorg en onderwijs. En uiteindelijk, zo is de redenering, vaart de lokale gemeenschap daar per saldo beter bij.

Het verdienmodel van de betaalfunctie zit dus in het samenbrengen van de petten van de consument (die producten koopt), werknemer (die loon ontvangt) en de burger (die belasting betaalt of een uitkering ontvangt). Met het oude geld zijn al die petten gescheiden en gaat de consument voor het goedkoopste product en de hoogste rente (op zijn spaarrekening). En vergeet die consument dat hij het zelf is die uiteindelijk ook de rekening betaalt op langere termijn. Het @ndere geld wordt zodanig ingericht dat deze beslissingen meer een geheel vormen en de langere termijn effecten worden meegewogen in de kosten en baten.

Het verdienmodel van de betaalfunctie zit dus in het samenbrengen van de petten van de consument (die producten koopt), werknemer (die loon ontvangt) en de burger (die belasting betaalt of een uitkering ontvangt). Met het oude geld zijn al die petten gescheiden en gaat de consument voor het goedkoopste product en de hoogste rente (op zijn spaarrekening). En vergeet die consument dat hij het zelf is die uiteindelijk ook de rekening betaalt op langere termijn. Het @ndere geld wordt zodanig ingericht dat deze beslissingen meer een geheel vormen en de langere termijn effecten worden meegewogen in de kosten en baten.

Lenen en investeren in @nder geld

Ik had de stelling al neergelegd dat het met name voor de overheden een ‘no brainer’ is om te gaan betalen/ontvangen in het @ndere geld. Voor de consumenten is die ‘business case’ op de kortere termijn wat lastiger uit te leggen (zie vorige blog, de voordelen zitten vooral in het totaaleffect op langere termijn). Maar hoe zit het met bedrijven?

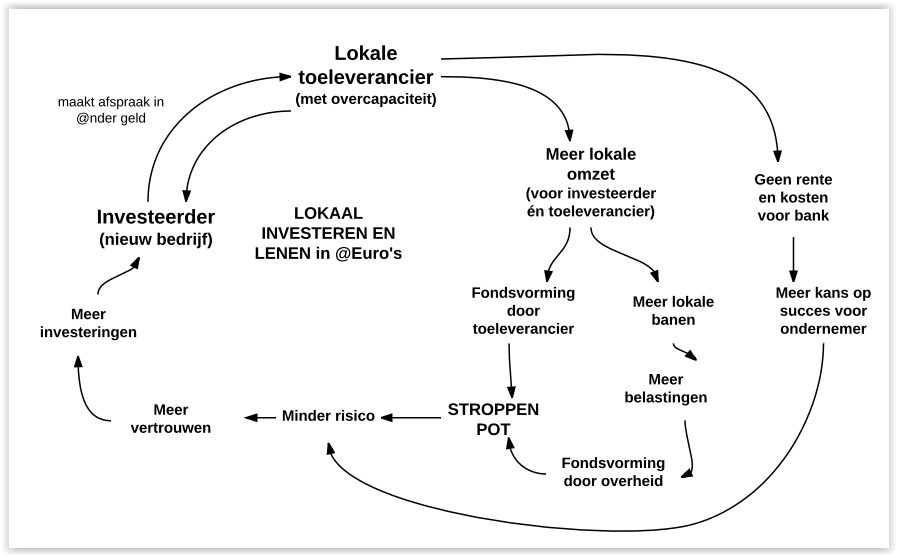

Kun je als bedrijf ook geld lenen in dit systeem? De redenering die in het boek van Van Arkel wordt gevolgd steekt vernuftig (en zeker anders dan anders) in elkaar. Het gaat ongeveer als volgt.

Stel ik heb een goed plan maar geen geld. Ik heb dus financiering nodig (geld, middelen) om mijn plan te verwezenlijken. Normaal ga je dan naar de bank en die bank bekijkt of je in staat bent de lening inclusief rente terug te betalen. Een bank houdt er niet van als dat terug betalen te lang duurt. En naarmate het risico hoger is, zal er een hogere rente moeten worden betaald. Duurzame investeringen vallen in de regel het eerste af: te lage opbrengsten, duurt te lang, te onzeker.

De kern van de redenering van lenen in @nder geld is dat anderen ook profiteren (baat hebben) bij jouw investering en lening. Waarom zouden zij dan niet meebetalen aan jouw investering? Uitgangspunt is wederom een lokale economie met overcapaciteit (onderbezetting, overtollige voorraden, werkloosheid, leegstand etc). Er ontstaat dus een wederzijds belang bij het opkrikken van de lokale economie. De toeleverancier (die zijn spullen anders dus niet had verkocht) kan leveren aan de nieuwe investeerder (als de investering doorgaat). Zo kan ook de toeleverancier dus meer omzet en meer rendement realiseren (dan bij niet-investering het geval zou zijn). Laten we de winsten delen.

Het handigst is dat uit te leggen met een cijfervoorbeeld. Stel ik heb (als bestaande ondernemer/winkelier) een leegstaand pand (dat is dus een vorm van overcapaciteit of onderbenutting). Normaal zou ik voor de maandhuur zeg € 1.000 vragen. Mijn vaste kosten aan rente, aflossing, eventueel onderhoud en energie zijn € 700 per maand. De situatie nu is dat ik geen huurder voor mijn pand heb en elke maand een verlies maak van € 700.

Nu is er een mogelijke huurder (nieuwe ondernemer, investeerder) die mijn pand wil huren (maar geen geld heeft). Ik heb er belang bij als zijn plan tot uitvoering komt want dan heb ik weer huurinkomsten. De gemeenschap is nu bereid de lening te verstrekken aan de nieuwe ondernemer. Maar onder voorwaarden! De ondernemer zal met zijn toeleveranciers een deal moeten sluiten. Een deel van de inkomsten van de toeleveranciers moet in een ‘pot’ moeten worden gestort. In dit geval: de nieuwe ondernemer/huurder zal gewoon € 1.000 per maand gaan betalen. Immers: een gewone korting is niet slim omdat dan mogelijk alle huren omlaag zouden moeten gaan. Maar een deel van de huurinkomsten zullen door de verhuurder in een pot worden gestort. Dat kan in een staffel gaan waarbij de storting elke maand wat lager kan worden. Immers, naarmate de nieuwe ondernemer langer bestaat, is er ook meer zicht op de gang van zaken en zal het risico (van stoppen) kleiner worden. Logisch dus dat de afdracht in de pot dan ook geleidelijk kan afnemen. De eerste maand is de storting misschien wel € 600 en geleidelijk aan zal de storting naar € 0 gaan (zodat de huurprijs weer op het oude niveau komt te liggen). Ook bij een storting/afdracht van € 600 (de effectieve huur is dan dus € 1.000 – € 600 = € 400) zijn de inkomsten nog steeds hoger dan bij niet-verhuur!

Merk op dat er in dit systeem geen rente wordt gevraagd! Sterker nog: eigenlijk is sprake van een negatieve rente, want zo mag je de stortingen in de pot zien.

Hieronder heb ik het in een schema gezet.

Vanzelfsprekend moet er een instantie zijn die namens de gemeenschap de investering beoordeelt op kansrijkheid. Maar er wordt dus breder gekeken dan alleen naar de micro-investering. De lokale toeleverancier krijgt dus ook weer omzet. Er ontstaan weer lokale banen, er wordt weer lokale belasting ontvangen, er zijn minder uitkeringen en subsidies. Zelfs de overheid zou op deze manier een bijdrage kunnen doen aan de fondsvorming annex stroppenpot. Er ontstaat nu nog een extra loop in het systeem: door het bestaan van een stroppenpot die meer gevuld is ontstaat er ook (extra) vertrouwen en dat kan op zichzelf al weer leiden tot nog meer investeringen en bedrijvigheid.

Vanzelfsprekend moet er een instantie zijn die namens de gemeenschap de investering beoordeelt op kansrijkheid. Maar er wordt dus breder gekeken dan alleen naar de micro-investering. De lokale toeleverancier krijgt dus ook weer omzet. Er ontstaan weer lokale banen, er wordt weer lokale belasting ontvangen, er zijn minder uitkeringen en subsidies. Zelfs de overheid zou op deze manier een bijdrage kunnen doen aan de fondsvorming annex stroppenpot. Er ontstaat nu nog een extra loop in het systeem: door het bestaan van een stroppenpot die meer gevuld is ontstaat er ook (extra) vertrouwen en dat kan op zichzelf al weer leiden tot nog meer investeringen en bedrijvigheid.

Maar er is nog een extra bonus (in de goede zin van het woord …). Omdat er geen rente en kosten voor de bank zijn, is de kans op succes voor de nieuwe ondernemer sowieso groter. Simpel: de ondernemer moet in het geval van het gewone Euro-geld ook werken om de lease-auto’s, de hoge salarissen en bonussen, de mooie glazen paleizen en de ontwikkeling van weer nieuwe woekerpolissen van de banken te betalen (ik geloof dat ik dit niet helemaal neutraal formuleer, maar hoe dan ook ‘geld lenen kost geld’). Vanzelfsprekend is de aanname dan dat de beoordeling en monitoring van de ondernemer/investering in de situatie van het @ndere geld goedkoop en efficiënt geschiedt.

Het verdienmodel van het lenen en investeren

Is hier sprake van een vreemde goochel-truc? Ergens moet het geld toch vandaan komen? Hoe kan dit?

Het verdienmodel gaat weer uit van een situatie van onderbezetting. Er liggen allerlei zaken ‘op de plank’ die nu niets opleveren en maar liggen te verstoffen of te vergaan. Op het moment dat die weer worden ingezet snijdt het mes aan meerdere kanten, gaan meerdere partijen tegelijk daar voordeel van ondervinden. Het is de opbrengst van die onbenutte capaciteit die wordt geoogst en wordt verdeeld onder de ‘stakeholders’. En ja, het is zelfs denkbaar dat partijen er op vooruit gaan bij het bestaan van een negatieve uitleenrente! Verder zit het voordeel in het elimineren van een belangrijke schakel in het leen-uitleen proces: de banken en de rente die ze eisen.

Je zou ook kunnen zeggen dat er in de ‘oude situatie’ van een investering automatisch free-riders zijn (leveranciers) die meeliften om jouw initiatief. Wat je nu doet is deze meelifters op voorhand in je overweging meenemen en betrekken.

De aanname van die onvolledige bezetting (het bestaan van overcapaciteit) is cruciaal voor de werking van dit model. Op het moment van een oververhitte economie en dus volledige bezetting zal een toeleverancier niet bereid zijn een deel van zijn € 1.000 af te staan voor een stroppenpot. Waarom zou ie? Ze staan in de rij om gewoon die € 1.000 te betalen. Een investeerder/ondernemer in een booming economie zal ook eerder bereid zijn wat (positieve) rente te betalen om het hele @nder geld circus te omzeilen. En denk ook eens aan die micro-consument die wat spaarcentjes heeft. Die wil ook best lenen aan deze ondernemer die bereid is 5% rente te betalen.

Ook hier geldt dus weer dat beide soorten geld naast elkaar kunnen blijven bestaan. Een ‘gewone’ positieve rente heeft zijn nut in een situatie van voorspoed en groei. Het @ndere geld zal met name interessant zijn in een situatie van crisis en overcapaciteit.

Maar nog zijn we er niet helemaal …. Als beide systemen naast elkaar bestaan dan verandert er misschien toch iets, ook in een situatie van reguliere economie. Er zijn nu meerdere manieren om je geld te krijgen als ondernemer. Het ene systeem vraagt een positieve rente en het andere vraagt geen rente of een rente van 0. Misschien ben ik als ondernemer toch wel bereid met mijn toeleveranciers te onderhandelen, je weet maar ooit. En zo maak ik ook een vliegende start, ik heb meteen al een netwerk en klanten. Kortom: het bestaan alleen al van een tweede geldsysteem van @nder geld zou wel eens een drukkende werking kunnen hebben op de rente die gewone banken voor hun geld kunnen vragen! Er is immers een tweede aanbieder, er is meer concurrentie. En dat heeft weer tot gevolg dat investeren over de hele linie goedkoper wordt. En dat zorgt weer voor meer werkgelegenheid. En zo verder.

Is dit nieuw?

Ik ben een dergelijke redenering nog niet eerder tegen gekomen. Dat zegt op zichzelf ook weer niet zoveel omdat ik standaard geschoold ben in de economie (old school, zonder fratsen, ja helemaal in het begin, toen waren er nog een paar bezig met arbeiderszelfbestuur en zo, maar later niks meer van gehoord). Een rente van 0? Ondenkbaar, op zijn minst onconventioneel. Ik houd me aanbevolen voor andere bronnen en ervaringen. Leuk om eens verder te exploreren.

Toch kende ik het ook wel uit eigen ervaring. Ik heb wat ervaring in de audio-wereld (voor de jonge lezers: vroeger had je winkels waar je kon luisteren naar audio-spullen, versterker en speakers, dat spul. Kopje koffie erbij. Dat proces van luisteren en uitzoeken kon soms wel 3-4 sessies in beslag nemen). Leveranciers / importeurs van duurder audio-spul waren toen vaak al bereid de spullen ‘in consignatie’ te geven aan de audio-winkel. De audio-winkel kreeg de dure spullen dus gratis ‘op zicht’ om te demonstreren en in de etalage te zetten. Pas op het moment dat de versterker echt werd verkocht aan een betalende klant hoefde de winkelier het product af te rekenen aan de importeur (groothandel). Op die manier was de importeur als het ware de (mede-) financier van de audio-winkel. En op het moment dat na verloop van tijd het demo-product niet verkocht bleek te zijn, was de importeur verplicht het product retour te nemen. Vanzelfsprekend was het product dan minder waard en dus kun je zeggen dat ook hier een negatieve rente door de financier werd betaald. Blijkbaar was sprake van een win-win situatie waarbij het ook in het belang was van de importeur om zijn producten toch in de etalages te krijgen.

Nu ik er zo over nadenk: ik schat in dat veel tijdschriften-winkels (kiosken, ako’s etc) ook op een dergelijke manier werken. De distributeur brengt 100 exemplaren begin van de week, nemen in de volgende ronde de week erna het restant van 20 stuks onverkocht retour en rekenen de verkochte 80 exemplaren af tegen inkoopprijs. De onverkochte 20 exemplaren zijn in principe waardeloos (tenzij ze naar een leesmap-circuit of zo gaan?) en vormen in wezen een negatieve rente op de voorfinanciering. Kan dan weer niet anders dan dat er op die 80 wél verkochte exemplaren een soort risico-opslag zit om een sluitende business-case te krijgen. Afijn, laat ik het voor nu niet nog ingewikkelder maken.

Deel 3

In de volgende en laatste blog over @nder geld vat ik de belangrijkste kenmerken nog eens samen en probeer ook nog wat aan tegendenken te doen.

Rudy van Stratum